投資信託(ファンド)を選ぶ際には、各商品の特徴を理解する必要がある。店舗型証券会社の窓口で相談したり、交付目論見書(投資信託説明書)を確認したりして情報を得るのが一般的だ。

交付目論見書の見方がわかれば、自分に合った商品を見つけやすくなるだろう。本記事では、ファンド選びの参考となる交付目論見書の見方を解説する。

【関連記事】

分散投資をプロが代行!投資信託を解説

交付目論見書(投資信託説明書)とは

交付目論見書とは、ファンドの運用方針、信託報酬などの手数料、税金、リスク、運用実績など、投資判断に必要不可欠な情報がまとめられている資料で、投資家に交付することが義務付けられている。

交付目論見書には、以下の項目が決まった順序で必ず記載されている。

- 表紙(ファンドの運用会社、商品分類・属性区分など)

- ファンドの目的・特色

- 投資リスク

- 運用実績

- 手続き・手数料

交付目論見書の表紙からファンドの概要を確認しよう

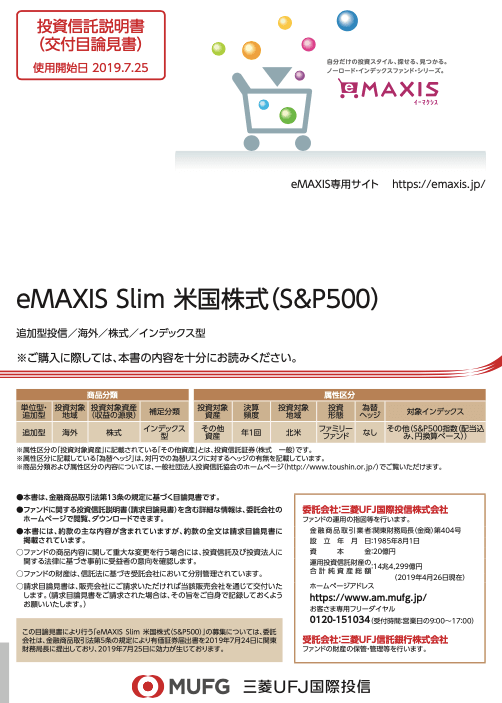

下記の資料は、三菱UFJ国際投信株式会社のファンド「eMAXIS Slim 米国株式(S&P500)」の交付目論見書の表紙である。ここには投資信託の概要が記載されている。

出所:三菱UFJ国際投信株式会社 eMAXIS Slim 米国株式(S&P500)

商品分類

単位型・追加型

商品分類の「単位型・追加型」は購入できる期間を表す。「追加型」は当初の募集期間を過ぎた後でも、基準価額でいつでも購入できるファンドであり、「単位型」は募集期間中のみ購入できるファンドである。

投資対象地域

投資対象地域は「国内」「海外」「内外」のいずれかが記載される。「国内」は主たる投資収益が日本国内、「海外」は日本を除く海外、「内外」は日本と海外のものを指す。

投資対象資産

投資対象資産は、収益の源泉が何であるかを表している。「株式」「債券」「不動産投信」「その他資産」「複合資産」の分類がある。「その他資産」の場合、ファンドが株式や債券に直接投資をしていないファンドで、後述する「投資形態」が一般的には「ファミリーファンド」「ファンド・オブ・ファンズ」となっている。「複合資産」は1つの資産クラスだけではなく、複数の資産クラスに投資していることを意味する。

補足分類

補足分類には「インデックス型」と「特殊型」がある。前者はベンチマーク(運用目標となる指標)に連動した運用成果を目指すいわゆるインデックスファンドで、後者はインデックス型以外のファンドとなっている。

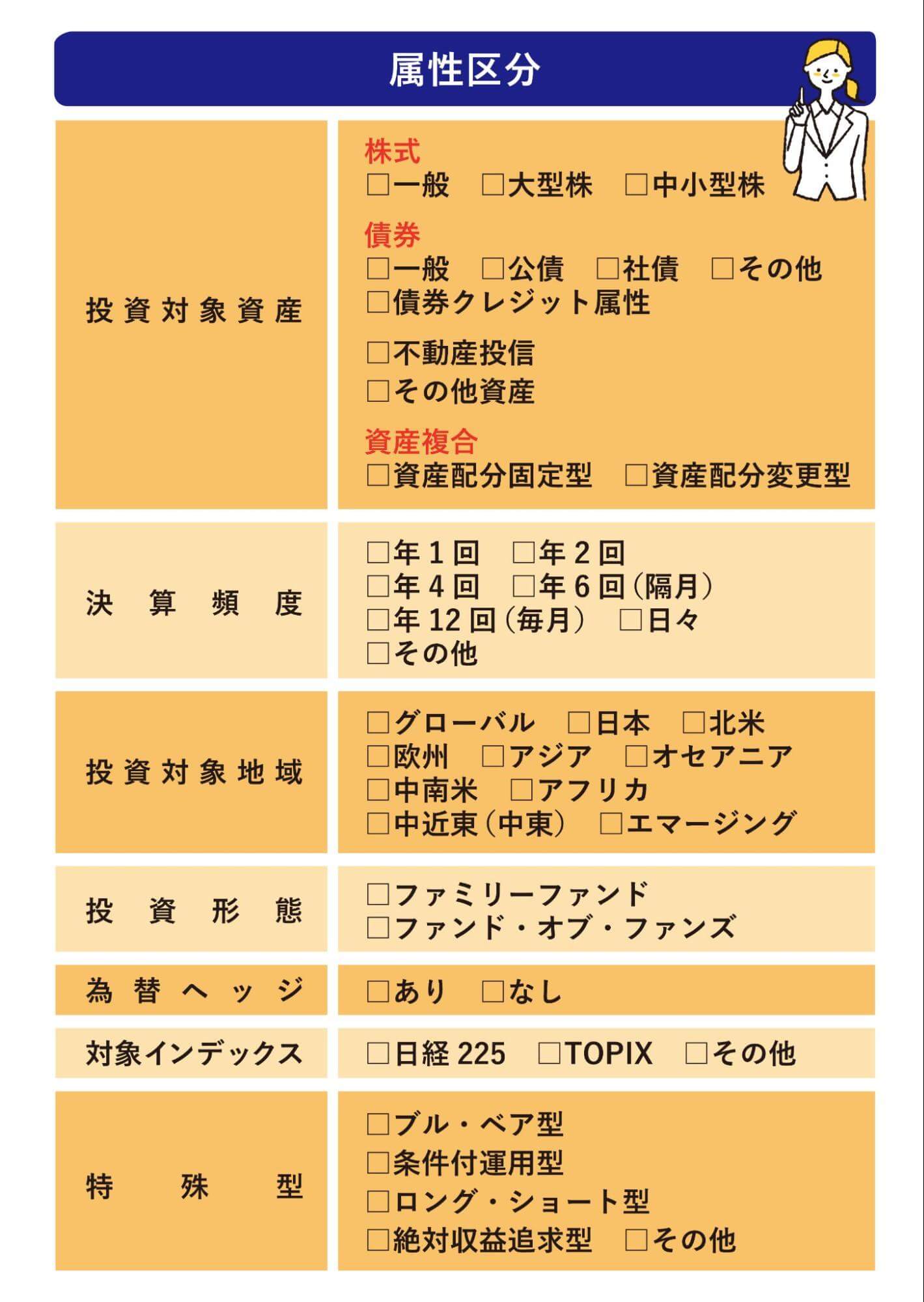

属性区分

投資対象資産

属性区分の投資対象資産は、商品分類をさらに詳しく説明している。たとえば、商品分類の投資対象資産が株式だった場合、「一般」「大型株」「中小型株」がある。ちなみに「一般」とは、「大型株」「中小型株」のどちらにも当てはまらない全ての株式だ。

決算頻度

決算頻度は、「毎月」「半年」「1年」ごとなどファンドの決算に合わせて分配金が支払われる頻度を表す。分配金を支払わず、再投資される投資信託もある。長期投資を考えるならば、なるべく分配金の支払い頻度が低いものを選ぶと良いだろう。利益を再投資せずに分配すると、複利効果が薄くなり、分配される度に税金がかかるためだ。

【関連記事】

投資の基本:単利ではなく複利効果で資産を増やそう

投資対象地域

投資対象地域として、「グローバル」「日本」「北米」「欧州」「アジア」「エマージング(新興国)」などがある。

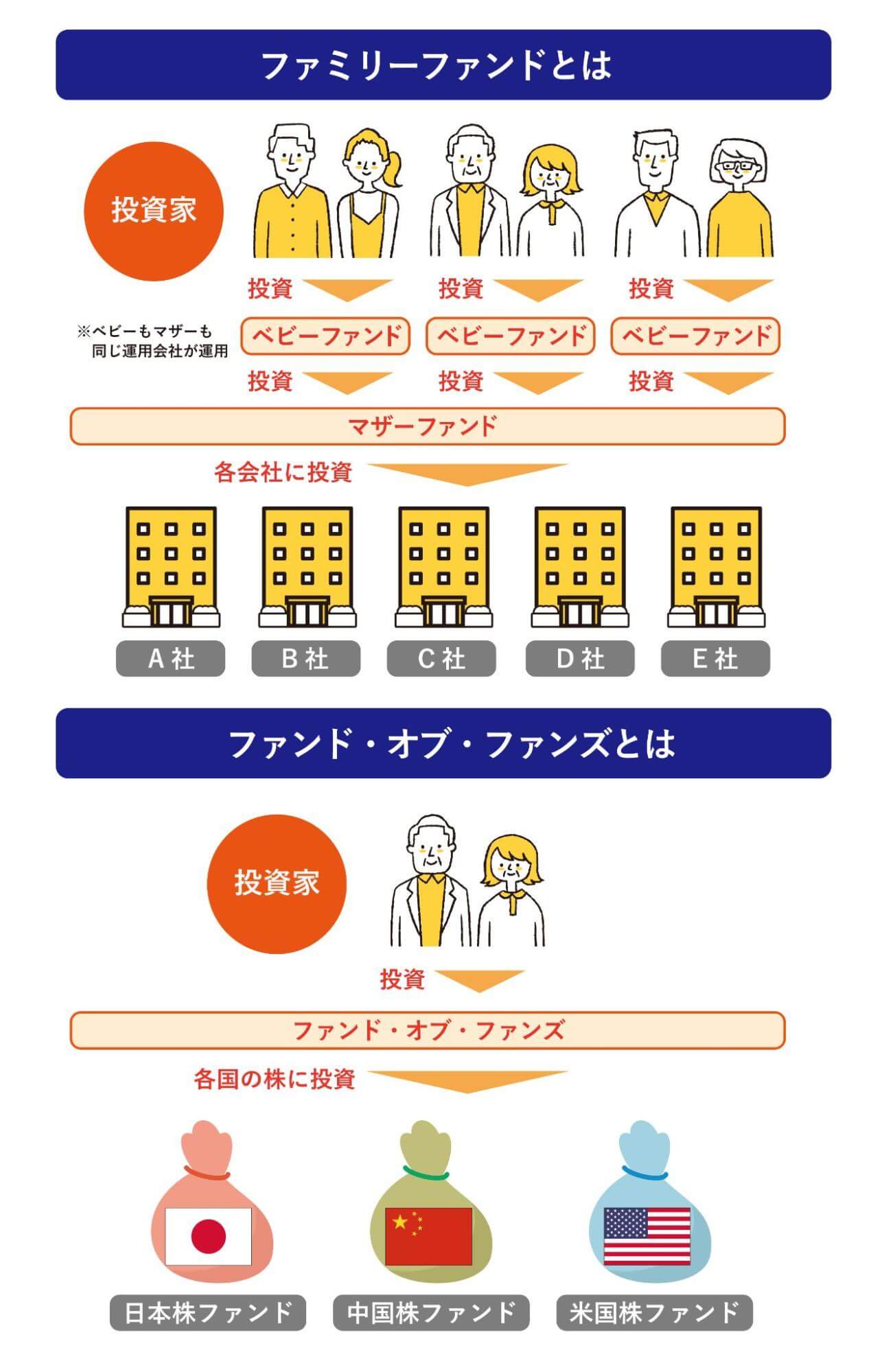

投資形態

投資形態は「ファミリーファンド」か「ファンド・オブ・ファンズ」に該当した場合に記載される。両者とも資産への直接投資ではなく、他のファンドに投資するファンドだ。

「ファミリーファンド方式」は、株や債券に直接投資をする「マザーファンド」というファンドに投資する。マザーファンドに投資するファンドを「ベビーファンド」という。運用自体を行うのはマザーファンドであり、マザーファンドの運用成績がベビーファンドに直接反映される。インデックスファンドはファミリーファンド方式のものが多い。

ファミリーファンド方式は、運用の効率化を目的にマザーもベビーも同じ運用会社によって運用されている。運用会社にとって、個人向けやiDeCo向けのファンドなど、それぞれのファンドを作っても同じ運用をするのであれば、一つにまとめて運用した方が資産規模が大きくなり、効率的に運用可能であるためだ。

「ファンド・オブ・ファンズ」は、複数のファンドに投資するファンドを意味する。一つのファンドで複数の地域や複数の資産に幅広く分散投資できる一方で、投資家が投資するファンド・オブ・ファンズと、そのファンド・オブ・ファンズが投資するファンドに対してそれぞれ信託報酬などのコストがかかってくるため、コストが割高なファンドが多い。ファンド・オブ・ファンズのコストと自分で複数のファンドを運用して分散投資する手間を比較して、納得できるファンドを選ぼう。

為替ヘッジ

為替ヘッジは、為替変動リスクを回避するために行われる。当該ファンドは為替ヘッジなしであるため、為替変動の影響を受ける。

対象インデックス

対象インデックスは「日経225」「TOPIX」「その他」に分類される。当該ファンドは、インデックス「S&P500」への連動を目指している。S&P500は、ニューヨーク証券取引所、NASDAQ等に上場している代表的な500銘柄を指数化した指標である。

ファンドの目的・特色

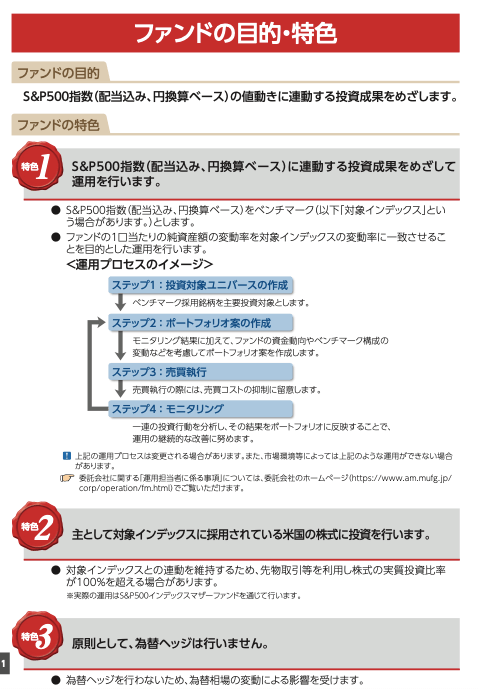

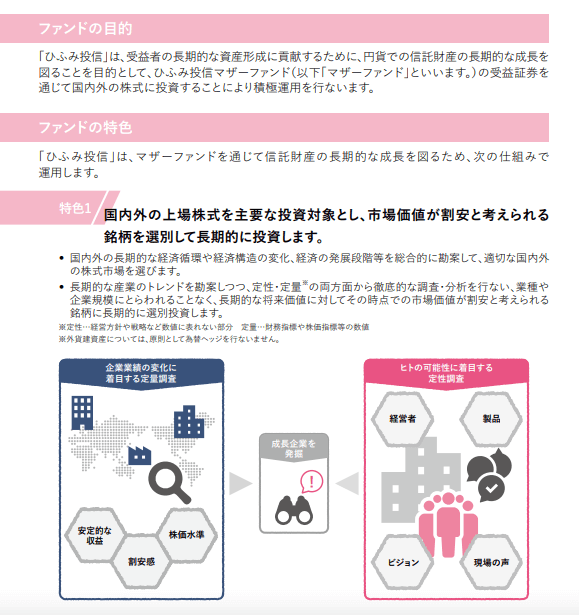

ファンドの目的・特色のページは、ファンドがどのような資産に投資し、どのような成果を目指すのか、ファンドの仕組み(投資形態の詳細)や投資制限(組み入れる資産の比率など)、分配方針などを詳細に説明している。アクティブファンドに投資する場合は、運用方針や投資先の企業選定のプロセスが丁寧に説明されているか、納得できるものかどうか特にしっかり確認しよう。

インデックスファンド「eMAXIS Slim 米国株式(S&P500)」の目的・特色ページの一部

アクティブファンド「ひふみ投信」の目的・特色ページの一部

投資リスク

投資リスクのページには、「価格変動リスク」「為替変動リスク」「信用リスク」「カントリーリスク」等の説明が書いてある。価格変動リスクとは、株式など資産の価格が変動するリスクのことであり、為替変動リスクとは、為替相場の変動によって外国の株式など円換算したときの価値が変動するリスクを指す。為替ヘッジを行わない場合、為替変動による影響を受ける。信用リスクとは、発行体の財政状態の悪化などにより、債務不履行が発生するリスクで、予定されていた分配金の支払いが滞ったり、基準価額が下がったりする場合がある。カントリーリスクとは、投資対象国や地域の政治・経済状況の変化によって資産価値が変動する可能性のことだ。各リスクの内容については以下の記事で解説している。

【関連記事】

投資のリスクとリターンについて解説

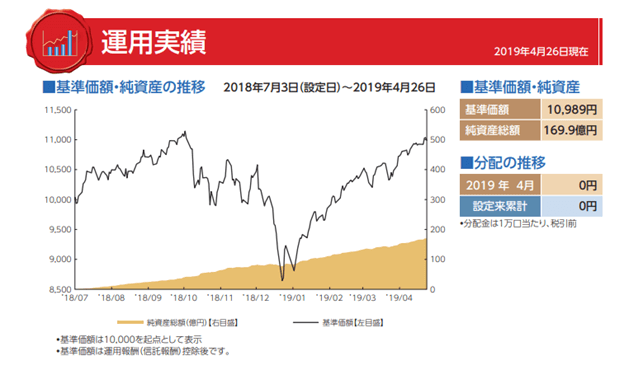

ファンドの成果を確認できる「運用実績」

「運用実績」のページでは、基準価額や純資産額、分配金の推移、ファンドの組み入れ銘柄、収益率の推移を確認できる。これから運用が始まる新規のファンドには運用実績のデータは記載されていない。

ファンドは純資産総額は多いほど、人気があり運用実績を上げている可能性がある。多ければ多いほど優れているというわけではないが、純資産額と基準価額が下落している場合はファンドの購入には慎重になった方がよいだろう。純資産額が少ないと、運用が安定しないばかりか、繰り上げ償還のリスクも高まる。繰り上げ償還とは、投資信託の運用が不調な場合に以後の運用を停止して、投資家にお金を返却することだ。

新規のファンドは基準価額や純資産額の推移を確認できないため、投資判断が難しい。特に初心者は運用実績のあるファンドを選ぶのが賢明だ。

出所:三菱UFJ国際投信株式会社 eMAXIS Slim 米国株式(S&P500)

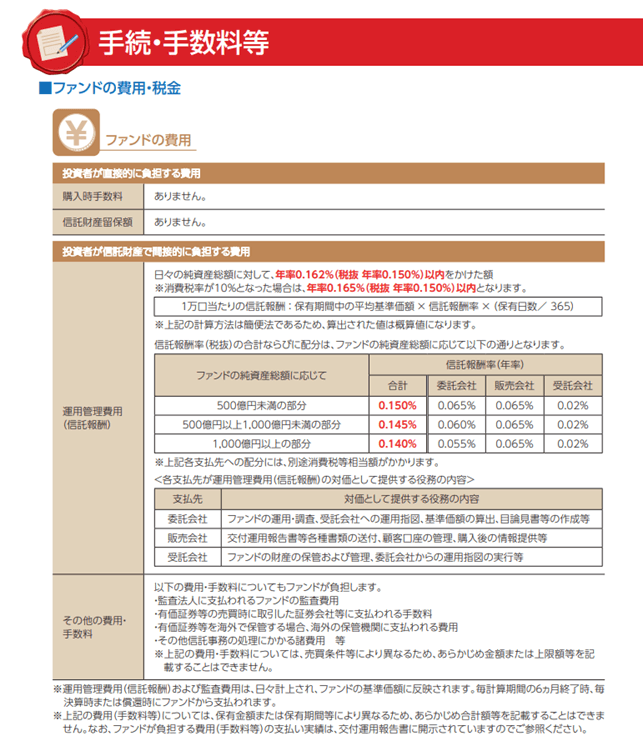

運用実績にも影響するファンドの手数料

ファンドは、購入時や保有時、換金時に手数料が発生する。

出所:三菱UFJ国際投信株式会社 eMAXIS Slim 米国株式(S&P500)

購入時:購入時手数料

購入時手数料はファンド購入時に販売会社に支払う1回限りの手数料だ。交付目論見書に記載されている金額は上限額のため、販売会社によっては記載された金額よりも安い場合がある。また、購入時手数料が無料となるファンドをノーロード・ファンドと言う。

保有時:運用管理費用

運用管理費用のうち信託報酬は、販売会社、運用会社、信託銀行に支払われる手数料だ。ファンドの資産残高から毎日差し引かれる。ファンドの基準価額はこの信託報酬を差し引いた後の数字だ。そのため信託報酬はファンドのパフォーマンスに関係が深い。各ファンドを比較していると、信託報酬の差はわずかに感じるかもしれないが、長期で運用する際は信託報酬が運用成績に大きく影響するため特に注意したい手数料だ。ファンドの保有時は信託報酬以外にも証券の保管費用やファンドの監査費用などがある。運用管理費用の細かな内訳が気になる場合は後述する「交付運用報告書」で確認する必要がある。交付目論見書には記載されていないためだ。

売却時:信託財産留保額

ファンドを中途解約した場合に負担する手数料が信託財産留保額だ。eMAXIS Slim 米国株式(S&P500)のように信託財産留保額がかからないファンドもある。

ファンドは、中途解約した人に対し資金を返済する際はファンドが保有する株や債券を売却して現金化している。信託財産留保額はその際の手数料であるため、信託財産留保額がかからないからといって必ずしも得をするわけではないことを覚えておこう。自分が解約する際は得に感じるかもしれないが、誰かが解約した際は、その際の手数料をファンド保有者で負担しているからだ。

「手続き・手数料」のページでもう一つ確認しておきたいのが、「信託期間」だ。長期の資産形成を目指している場合は、満期がない「無期限」と記載されているものをなるべく選ぼう。

ファンドの情報収集に役立つその他の資料

ファンドに関する情報は「交付目論見書」のほか、「請求目論見書」「月次レポート」「交付運用報告書」などの資料から収集できる。

「請求目論見書」は投資家が販売会社などに請求した場合に交付が義務付けられている資料のことで、「交付目論見書」よりも詳細な情報が記載されている。

「月次レポート」は毎月の運用成績が記載されており販売会社や運用会社のホームページで確認できる。

「交付運用報告書」はファンドの決算時に、ファンドを購入した投資家に交付される資料だ。期末の基準価額や純資産総額、騰落率などの運用実績に加え、今後の運用方針も記載されており、継続してファンドを保有して良いのどうか判断材料の一つとなる。長期投資の場合は基準価額の変動を気にしすぎる必要はないが、ファンドが購入時の運用スタイルから大きく変更されていないか、インデックスファンドの場合は運用成績とインデックスの動きに乖離がないか、継続的に確認しよう。

【関連記事】

分散投資をプロが代行!投資信託を解説

どの資産にいくら投資する?アセットアロケーションを知ろう【分散投資】

【株の選び方1】会社四季報で優良株を探そう

投資にかかる税金 課税方法や種類など基本を理解しよう!