REITとは、投資の対象が不動産である投資信託だ。間接的ながらも少額の資金で不動産投資が始められる。「不動産投資に興味があるが、多額のローンを借り入れるのに抵抗がある」という人は、REITへの投資を検討してみよう。

本記事では、REITの仕組みや現物の不動産投資との違い、注意点、投資方法などを解説する。

REIT(不動産投資信託、リート)とは?

REIT(リート)とは、Real Estate Investment Trust(不動産投資信託)の略称であり、法律上は投資信託の一種とされる。REIT市場は、日本だけではなく世界各国にある。日本のREITは「J-REIT」と呼ばれている。

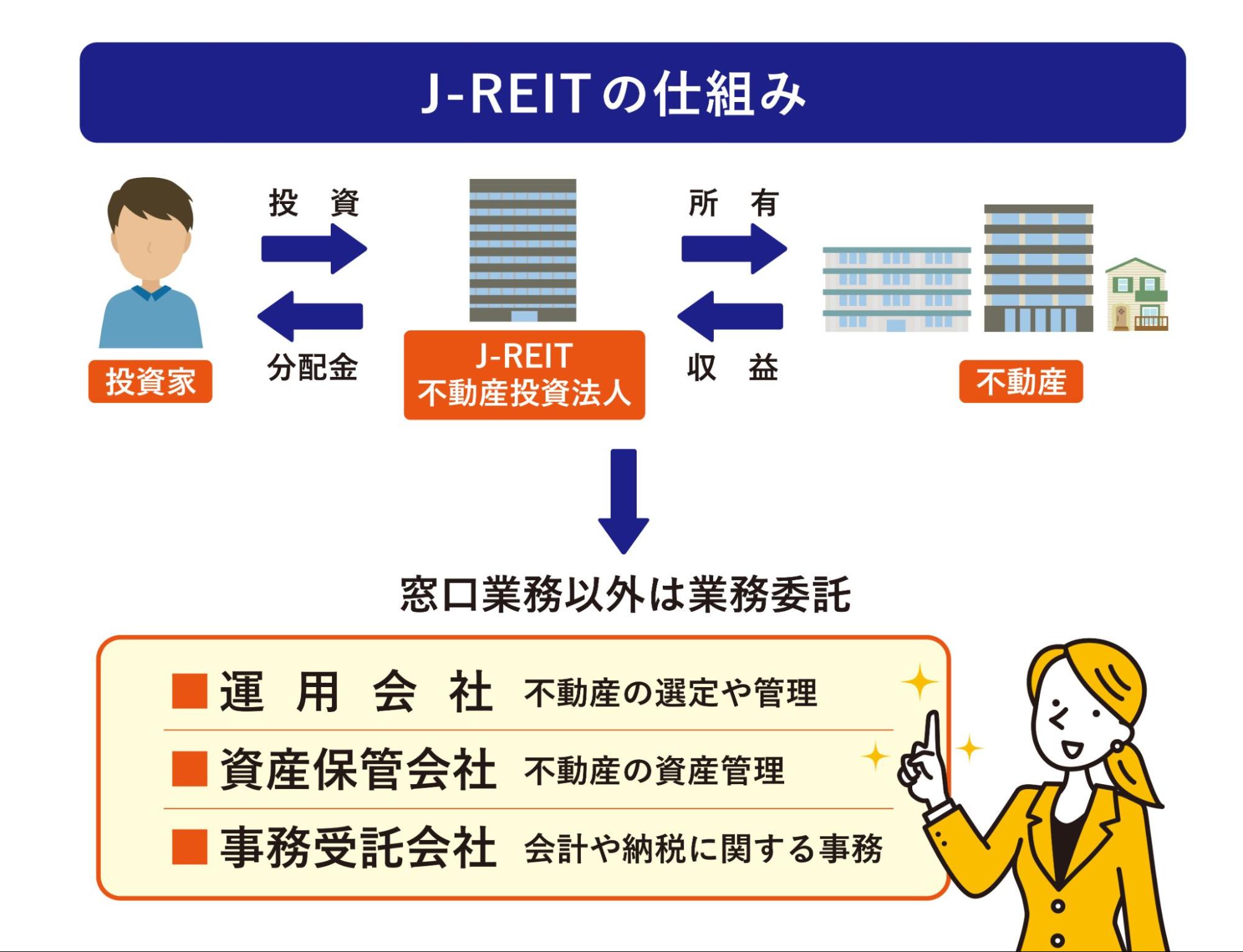

REITは、投資家から集めた資金をもとにオフィスビルや商業施設、マンションなどに投資し、賃料収入や売却益が得られた場合、出資額に応じて投資家に分配する仕組みだ。

投資家から資金を預かった不動産投資法人は、投資家に対して投資証券を発行する。投資物件の選定や資産の管理などは、不動産投資法人が行うのではなく、業務ごとに「運用会社」「資産保管会社」「事務受託会社」に委託される。

運用会社は、不動産投資法人に代わって投資する不動産の選定や管理を行う。賃貸経営の戦略や不動産の修繕計画などを決定するのも運用会社の役割だ。

資産保管会社は、保有する不動産の資産管理を行う会社であり、一般的に信託銀行が担当する。

事務受託会社は、会計や納税に関する事務を行っており、それぞれの業務ごとに専門の会社が選ばれる。

REITの投資対象となる不動産

REITの投資対象は、オフィスビルや商業施設、物流倉庫などだ。J-REITの投資対象には「オフィス」「商業施設」「住宅」「ホテル」「物流施設」「ヘルスケア(高齢者向け住宅・有料老人ホーム)」などがある。

J-REITが運用する不動産の中で、資産規模の約半分を占めるのがオフィスビルであり、次に住宅、商業施設が続いている。

投資対象によって景気に対する感度が異なる。たとえばオフィスビルは、景気の動向によって賃料収入や空室率が変動しやすいといわれている。

デパートやショッピングセンターなどの商業施設は、郊外に立地している場合はテナントとの契約が長期である場合が多く、景気に左右されにくく安定している。一方で都市型の場合は契約期間が短い場合が多く、景気の影響を受けやすくなっている。

住宅(アパート・マンション)は、景気が悪化しても需要が著しく低下する可能性は低いといわれている。これは、住まいが人々の暮らしに必要不可欠だからだ。

REITに投資をする際は、投資対象となる不動産の種類や特徴を把握したうえで銘柄を選ぶことが大切である。

REITの種類

REITは、いくつの用途に投資するかで以下の3種類に分類できる。

・特化型

・複合型

・総合型

特化型は、オフィスビル特化型や住居特化型、商業施設特化型など、単一用途不動産を投資対象とするREITである。用途の観点からは分散投資にはならず、複合型や総合型よりも値動きが大きい。

「商業施設」と「住宅」など、投資対象となる不動産の用途が2種類であるREITを複合型REITという。用途が3種類以上であるREITは総合型REITだ。複合型と総合型は合わせて複数用途型REITとも呼ばれ、複数用途型REITは特化型よりも分散投資の効果が期待できる。

現物の不動産投資とJ-REITの違い

現物の不動産投資とJ-REITの違いをまとめると、以下の通りだ。

| 不動産投資 |

J-REIT |

|

|

投資対象 |

・マンション ・アパート ・戸建て住宅 |

・オフィスビル |

|

投資金額 |

数百万〜数億円と高額 |

数万〜数十万円と少額 |

|

収益源 |

・家賃収入や礼金など ・売却益 |

・分配金 |

|

物件の選定・取得・管理 |

投資家自身が行う (専門家への委託も可能) |

専門家が担当 |

|

流動性 |

低い |

高い |

|

税金 |

家賃収入:総合課税 売却益:分離課税 |

分離課税(20.315%) |

※実際には上記に当てはまらない場合がある

投資対象

現物の不動産投資は、マンションやアパート、戸建て住宅などに投資をする。またマンションに投資する場合、1室を区分所有する場合もあれば、1棟まるごとに投資する場合もある。

REITは、マンションやアパートなどの住居に限らず、オフィスビルや商業施設、物流倉庫など、個人では取得が難しい不動産も投資対象となる。

投資金額

現物の不動産投資を始める場合、物件を取得するために数百万〜数億円の資金が必要となるため、不動産投資ローンを借りるのが一般的だ。不動産投資ローンを借り入れることでレバレッジ効果が働き、少ない自己資金で高い投資効果が得られる。ただし1件あたりの投資金額が高いため、分散投資は困難だ。

J-REITは、不動産投資ローンは利用できないが、数万〜数十万円と少額の資金で不動産投資が始められる。容易に分散投資できる点も、J-REITのメリットだ。

収益源

現物の不動産投資は、入居者が支払う家賃や礼金などが収益源となる。また不動産を購入したときよりも高い値段で売却して利益を得ることも可能だ。

J-REITの場合、投資対象となる不動産から得られた賃料収入や売却益をもとにした分配金が収益源となる。現物の不動産投資と同様に、売却による利益も狙える。

なおJ-REITは、利益のほとんどが投資家へ分配されるといわれている。これは利益の90%超を投資家に分配すれば、不動産投資法人に法人税が課せられない仕組みがあるためだ。日本取引所グループの資料によると、2021年5月時点の予想年間分配金利回りは3.44%であり、東証一部有配会社平均利回の1.86%を上回っている。一般的に、J-REITは株式よりも利回りが高い傾向にある。

物件の選定・取得・運営

現物の不動産投資では、投資家自らが投資する物件を選定したうえで取得するのが一般的だ。物件の管理は、オーナーである投資家自身が行うこともあれば、不動産管理会社に委託する場合もある。

J-REITにおいて投資対象となる不動産を選定するのは、不動産投資法人が業務委託する専門家である。投資物件の取得や管理も、専門家が行うため投資家自身が行う必要はない。

流動性

現物の不動産投資では物件を換金する場合、不動産を売りに出して買主を探さなければならない。加えて売却時には、仲介手数料や印紙税などの諸費用を支払う必要がある。よって現物の不動産投資は、売却に手間や時間がかかるといえる。

一方でJ-REITは、証券会社にて売り注文を出し買い手が見つかれば、簡単に売却が可能であるため、流動性は高いといえる。売却時のコストは、証券会社に対して支払う売買手数料のみだ。

税金

不動産投資の家賃収入は、総合課税の対象である。年間の家賃収入から必要経費を差し引いた金額である「不動産所得」が、給与所得や事業所得など他の所得と合算されて、所得税や住民税が計算される。 投資物件の売却益(譲渡所得)に対する所得税や住民税は、他の所得は合算されずに、物件の所有期間に応じた税率をかけて計算される。

J-REITの場合、分配金と売却益のどちらも分離課税の対象である。他の所得とは分けたうえで、REITの運用益に対して20.315%(復興特別税含む)の税金が課せられる。

REITに投資するときの注意点

REITに投資をする際は、以下の2点に注意が必要だ。

- 価格や収益が変動する

- 上場廃止のリスクがある

価格や収益が変動する

REITは、元本保証のない金融商品であるため、投資対象である不動産の運用状況によって価格や分配金が変動する。不動産市況の悪化による家賃の下落や、テナントの退去、賃貸料の未納などが発生すると、REITの価格や分配金が低下する恐れがある。

またREITは、土地や建物など実物を投資対象としているため、自然災害をはじめとした偶発的な事象による滅失や劣化などの影響も受ける。

他にも不動産投資法人が金融機関から融資を受けている場合、金利の変動による返済額の増減によって、REITの価格や収益が変動することがある。

上場廃止のリスクがある

不動産投資法人が倒産し、投資法人としての登録が取り消しとなった場合、REITは上場廃止となって証券取引所での売買ができなくなる。

倒産によって法人の清算が行われると、借入先の金融機関をはじめとした債権者へ弁済されたあとの残余財産が、投資家に分配される。そのため投資法人が倒産した場合、投資金額の全部または一部を回収できない恐れがある。これは現物の不動産投資にはないREITのリスクである。

REITの購入方法

REITを購入する方法は、以下の3点だ。

- 個別銘柄を購入する

- REITファンドを購入する

- ETFを購入する

個別銘柄を購入する

REITは、証券会社で個別に購入が可能だ。購入金額は、1口あたりの価格×購入口数で決まる。個別株式は100株単位でなければ購入できないが、REITは1口から購入できる。

なお個別銘柄を購入できるのは、基本的に国内のREIT(J-REIT)のみであり、世界各国のREITは個別に購入できない。国外のREITに投資するには、REITファンドかETFを購入する必要がある。

REITファンドを購入する

複数のREITに分散投資する投資信託を、REITファンドという。REITファンドも証券会社や銀行で口座を開くことで取引できる。

投資信託は、1000〜10000円程度から購入できるため、個別銘柄のREITよりもさらに少ない資金で投資が始められる。毎月一定額の投資信託を買い付ける積立投資も可能だ。また海外のREITを投資対象としている銘柄も選択できる。

ただしREITファンドは、保有期間中に信託報酬を支払う必要があるため、コストが個別銘柄よりも割高だ。

ETFを購入する

ETFとは、「Exchange Traded Fund(上場投資信託)」の略称である。証券取引所に上場しているため、投資信託と同じ仕組みを持ちながら、個別株式のようにタイムリーな取引が可能だ。ETFが購入できるのは証券会社のみである。

「東証REIT指数」を構成する銘柄に投資をするETFを購入すると、少額で東京証券取引所に上場するREIT全銘柄に分散投資できる。

ETFは、証券会社を通じて取引できる。なおETFの保有期間中は、信託報酬を支払う必要がある。

【関連記事】

資産形成の基本「長期・分散・積立投資」がなぜ必要か

分散投資をプロが代行!投資信託を解説

どの資産にいくら投資する?アセットアロケーションを知ろう【分散投資】