ビットコイン(BTC)の時価総額は、2日間で13%上昇し、8,000億ドルを超えた。79日ぶりの高値だ。イーサ(ETH)は2週間で45%の上昇を記録し、時価総額は3,400億ドルに達した。

ロンドンハードフォークへの期待とその潜在的なデフレ効果が一因であることは間違いないが、一部の投資家は、ビットコインに対するイーサの価格はまだ低いと主張する。パンテラキャピタルのダン・モアヘッドCEOをはじめ一部の人々は、時価総額として最大の仮想通貨となるのはイーサであると主張している。

また、米ミネアポリス地区連銀のニール・カシュカリ総裁が、量的緩和の縮小(テーパリング)計画に影響が生じる可能性に言及したことで、市場参加者は興奮したことだろう。その理由として挙げられたのが、デルタ株の広がりと労働市場への悪影響の可能性だ。

カシュカリ総裁は次のように述べている。

「デルタ株は、人と接触する業種で職場復帰が阻害され、子供たちが学校にいけない状態が続くことになる」

景気刺激策を長く延長すると、インフレリスクが高まり、不動産、コモディティ、株式、仮想通貨などの希少資産の魅力が高まる。ビットコインとイーサにも同じようにポジティブな影響を与えるだろう。

アクティブアドレスでビットコインがリード

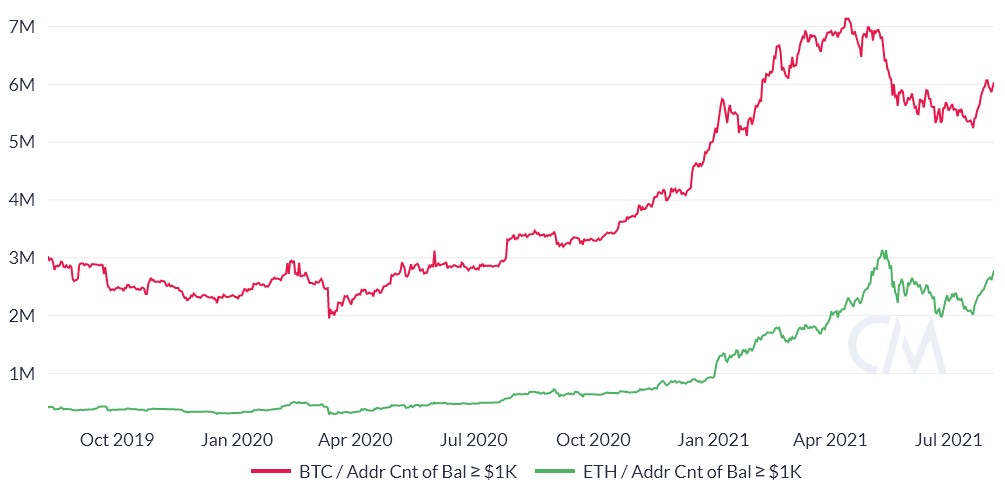

イーサリアムのいくつかの指標を比較することで、イーサがビットコインに対して58%も時価総額が低い理由がわかるだろう。最初のステップは、アクティブアドレス数を測定することだ。

上記のように、ビットコインには1,000ドル以上の保有するアドレスが600万件あり、2020年以降に367万件が作成された。一方、イーサは1,000ドルのアドレスが270万件とビットコインの半分以下だ。イーサでは、2020年以降に作成されたものは240万件。

この指標では、イーサの方が55%低くなっており、時価総額のギャップを裏付けるものとなっている。ただし、この分析には大口顧客がどれだけ投資しているかは含まれていない。大口顧客の投資を推定するために、仮想通貨の上場商品を見るのはいい指標となる。

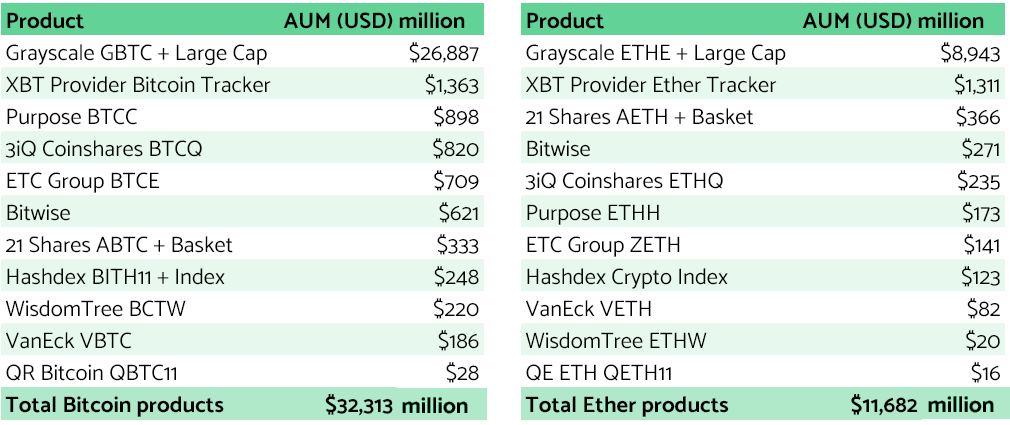

イーサがETPで遅れをとる

複数の取引所取引商品(ETP)のデータを集計した結果、ビットコインは運用資産が323億ドルと圧倒的に多く、イーサは合計117億ドルだ。この差は、グレイスケールのGBTCが2013年9月に発売されたことが大きく影響している。

一方、Etherの最初のETPは、XBT Provider Ether Trackerが発売された2017年10月。この違いは、ETPにおけるイーサの合計がビットコインよりも64%低い理由を部分的に説明している。

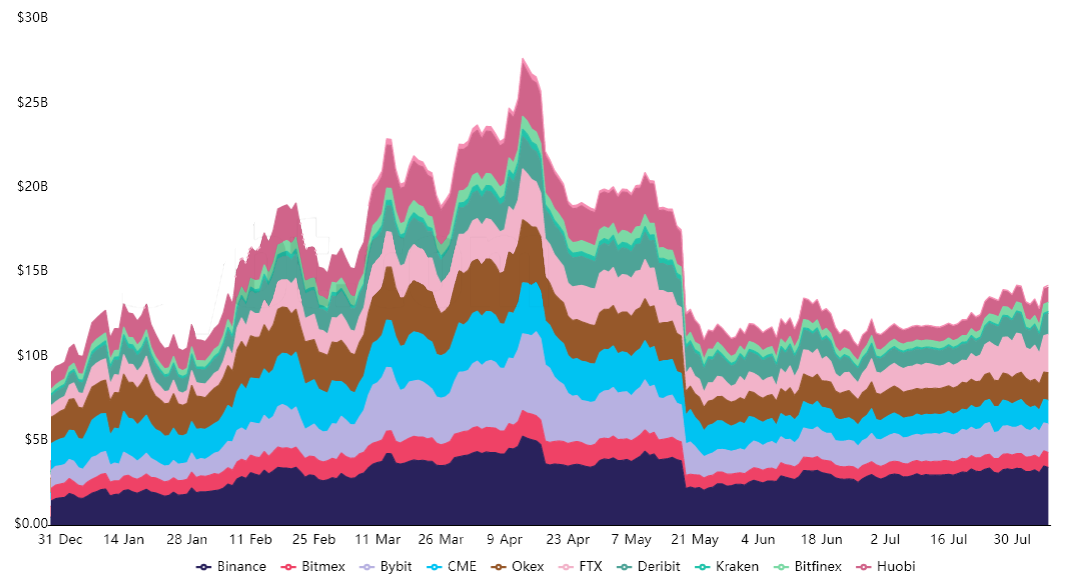

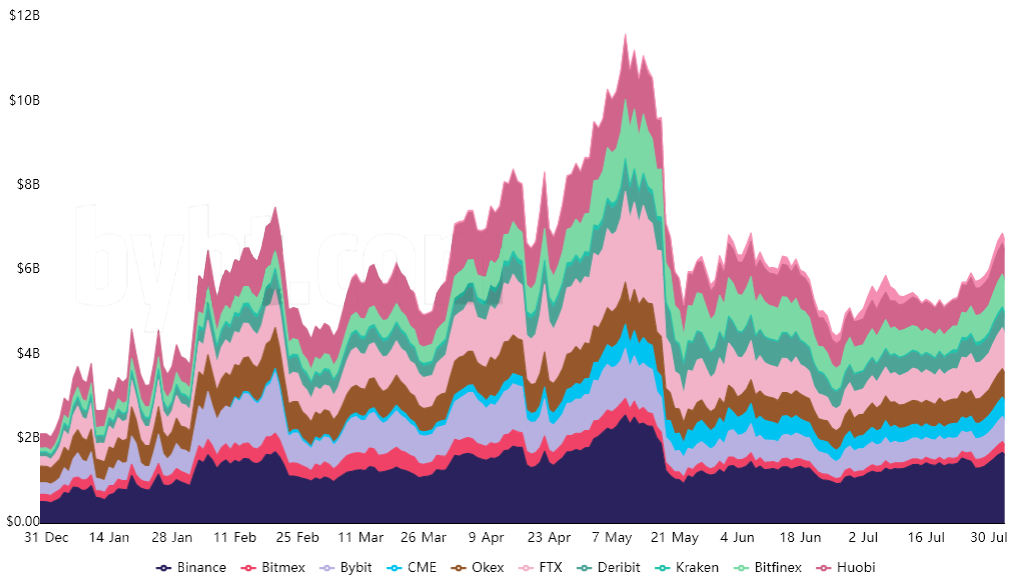

先物の建玉

最後に、先物市場のデータを比較しよう。建玉は、市場参加者の総契約数を測定するため、プロの投資家の実際のポジションを示す最良の指標だ。

ある投資家が5,000万ドル分の先物を購入し、数日後にそのポジションをすべて売却したとしよう。この1億ドルの取引量は、現在、いかなる市場エクスポージャーも表していないので、無視すべきだ。

ビットコイン先物の建玉は現在142億ドルで、4月13日の277億ドルのピーク時から減少している。バイナンスが34億ドルでトップ、FTXが23億ドルで続いている。

一方、イーサ先物の建玉は約1ヵ月後に108億ドルでピークを迎え、現在は76億ドルだ。したがって、ビットコインよりも46%も低く、時価総額のディスカウントをさらに裏付けている。

オンチェーンデータやマイナーの収益といった他の指標は、よりバランスのとれた状況を示しているが、どちらの仮想通貨もユースケースが異なる。例えば、ビットコインの供給量の54%は、1年以上にわたって手つかずの状態が続いている。

どんな指標にもダウンサイドがあるというのが真実であり、仮想通貨が公正価値を上回っているか下回っているかを判断する決定的な評価指標はない。しかし、分析した3つの評価指標は、ビットコインで値付けした場合のイーサのアップサイドは、すぐに「フリッペニング」を示唆するものではないことを示唆している。