ビットコイン(BTC)は小幅に回復したが、過去2カ月で最悪の週間パフォーマンスを記録する方向で推移している。

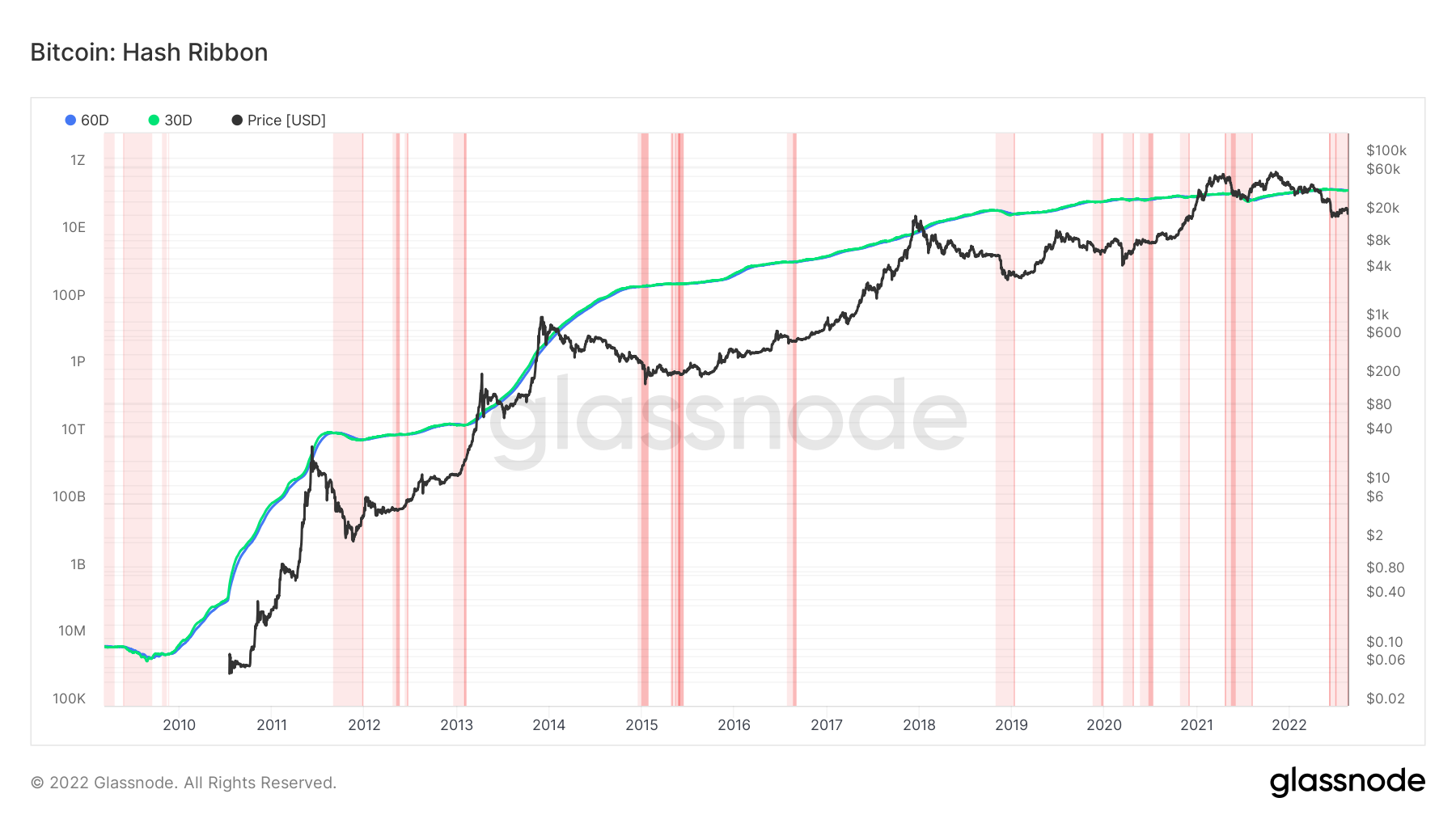

ビットコインハッシュリボンが底値シグナルを点滅

日足チャートでは、BTCの価格は2.58%上昇し、1BTCあたり21,372ドルとなったが、週足では14.5%近く下がり、8月中旬以来最悪の週足リターンとなった。それでも、いくつかのオンチェーン指標は、ビットコインの調整局面が終わりに近づいている可能性を示唆している。

ビットコインのハッシュレートを追跡し、マイナーたちが蓄積モードか降伏モードかを判断するハッシュリボンという指標がある。8月20日時点で、同指標は2021年8月以来のマイナー降伏が終わったことを示しており、その結果、価格のモメンタムがマイナスからプラスに切り替わる可能性がある。

それにもかかわらず、ビットコインは、ネガティブなテクニカルセットアップからマクロリスクへの継続的なエクスポージャーに至るまで、ネガティブ指標から抜け出せないでいる。したがって、楽観的なオンチェーンメトリクスにもかかわらず、弱気な継続を排除することはできない。

ビットコインの相場の底はまだかもしれない3つの理由を紹介しよう。

BTC価格のライジングウェッジを割り込む

今週のビットコイン価格の下落は、ライジングウェッジのブレークダウンを引き起こし、今後数週間でビットコインの損失が拡大することを示唆している。

ライジングウェッジは、収縮する上昇チャネル内で価格が上昇した後に形成される弱気の反転パターンで、価格が下方にウェッジを脱した後に、ウェッジの高さと同じ程度下落する可能性がある。

上記のBTCチャートに、このテクニカル原則を適用するとライジングウェッジのブレイクダウンターゲットとして17,600ドルが提示される。言い換えれば、ビットコイン価格は9月までに約25%下落する可能性があるということだ。

ビットコインの強気派はFRBを見誤っている

ビットコインは、6月に17,500ドル付近で局所的に底打ちした後、ライジングウェッジ形成中に約45%急騰していた。

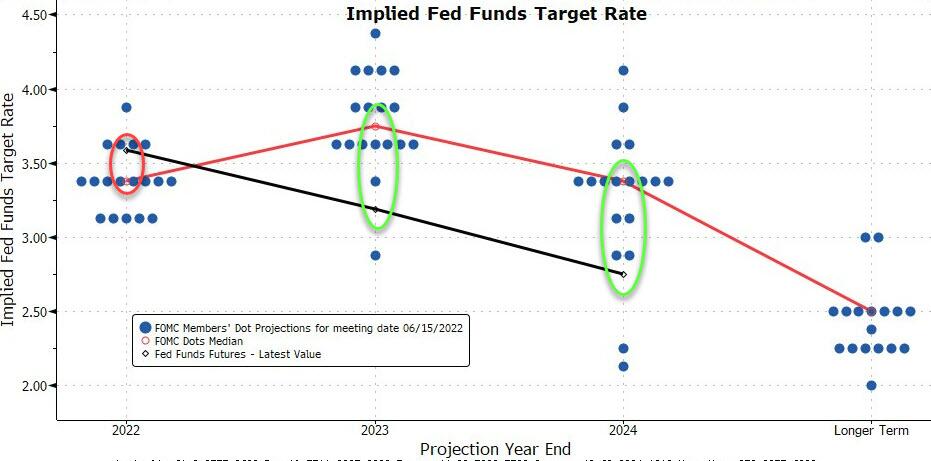

興味深いことに、ビットコインが上昇した時期は、インフレがピークに達し、FRBが早ければ2023年3月に利下げを開始するという投資家の期待が高まっていた時期と重なる。

この期待は、7月27日に行われたパウエルFRB議長のFOMC声明から浮かび上がった。

パウエル議長は、次のように述べた。

“金融政策のスタンスがさらに引き締まるにつれ、政策調整の累積が経済とインフレにどのように影響しているかを評価しながら、利上げペースを落とすことが適切になりそうだ。”

それでも、直近のFRBの政策金利見通しでは、ほとんどの当局者が、2023年末までに3.75%に達し、2024年には3.4%に緩まると予想している。従って、利下げの見通しは依然として投機的だ。

セントルイス連銀のブラード総裁も、9月の中央銀行政策会議で3回連続の75bp引き上げを支持すると言及した。この発言は、インフレ率を現在の8.5%から2%に低下させるというFRBの公約に沿ったものだ。

つまり、3月にFRBが積極的な引き締めサイクルを開始したことで弱気相場の領域に陥ったビットコインをはじめとするリスクオン資産は、今後数年間は圧力を受け続ける。

歴史が何らかの指標となるならば…

ビットコイン価格の継続的な回復は、過去の弱気相場における同資産の反発を考えると、誤った強気シグナルに変わるリスクがある。

BTC価格は、2018年の弱気相場サイクルの間に、約6,000ドルから11,500ドル以上までほぼ100%反発したが、利益を完全に帳消しにして3,200ドルに向かって下落した。注目すべきは、2019年と2022年にも同様のリバウンドと修正が行われたことだ。