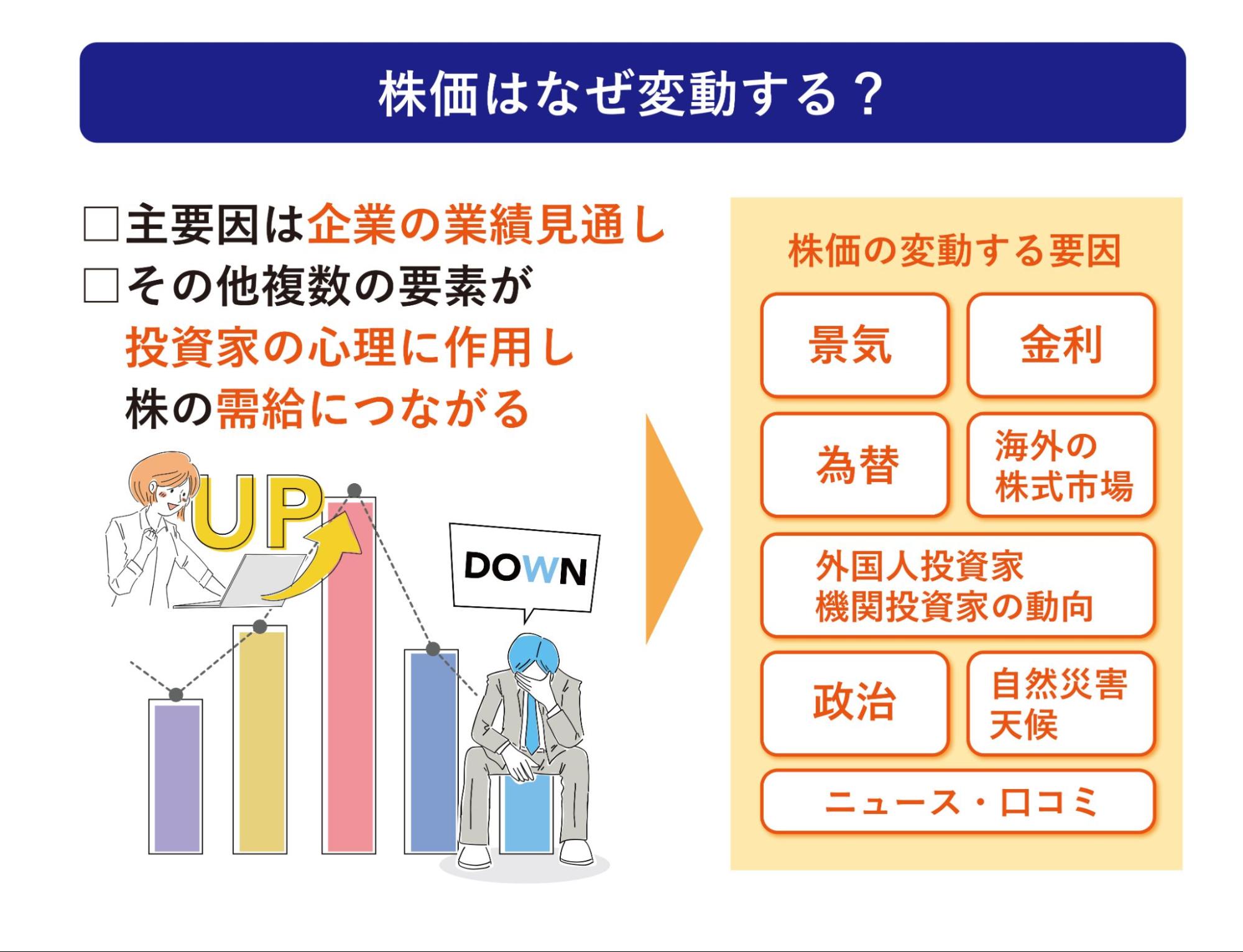

「どうして株価は変動するのだろう」と疑問に思ったことはないだろうか。株価は、企業の業績や市場の金利、為替などさまざまな要因で変動するため、そう単純ではない。しかしながら、株式投資で安定した収益を得るためには、何が株価に影響を与えるのかを知ったうえで、市場を適切に分析することが大切だ。

本記事では、株選びの参考になるように株価が動く要因についてわかりやすく解説する。

企業の業績見通しは株価が動く主要因

株価に大きな影響を与えるのが、企業の業績見通しだ。一般的に業績が良い企業は株価が上昇し、業績が悪い企業は株価が下落する。

株式を保有していると利益をもとに蓄えられた剰余金から、配当金が支払われる。業績が好調である企業の株式を保有していると、多くの配当金が期待できる。また企業の業績が良くなり資金に余裕が出来ると、設備への投資や商品開発などが積極的に行われるようになり、さらなる業績の進展が期待できる。その結果、企業の価値が高まって株価は上昇する。

反対に経営が赤字である場合、配当金が支払われない可能性がある。加えて設備投資や商品開発にも資金を回せなくなっていき、業績はさらに悪化していくだろう。結果として、企業の価値は低下し、株価は下落すると考えられる。

株価は需要と供給で変動する

そもそも株式をはじめとした金融商品の価格は、需要と供給のバランスで決まる。需要とは、商品を買おうとすることであり、供給とは商品を売ろうとすることだ。

たとえば、ある商品について「1万円なら売っても良い」と考える人と「1万円なら買っても良い」と考える人がいた場合、需要と供給が合致し1万円の価格で売買が成立する。

もし商品に人気があり、買いたい人が売りたい人よりも多くなると「1万5,000円出しても買いたい」「2万円出しても買いたい」と考える人が現れるようになり、商品の価格はどんどん上昇するだろう。反対に商品に人気がなく、売りたい人が買いたい人より多くなってしまうと、商品の価格は下がっていく。

株価も、この仕組みと同じように決まる。その企業の株式を買いたい人が売りたい人よりも多いと株価は上昇し、売りたいと思う人が買いたい人よりも多いと株価は下落する。

株価における需要と供給のバランスは、企業の業績見通しだけではなく、金利や為替、社会情勢などさまざまな要因が作用し変動する。これは投資家が、それらの情報をもとに株価を予測して取引を行うためだ。

以下で株価の需給に影響する要因を解説していく。

景気

好景気になると人々が消費にお金を使うようになり、モノやサービスが売れやすくなる。その結果、企業の収益は増え、株価が上昇しやすくなる。しかし不景気になると、人々が商品にお金を回さなくなる。そのためモノやサービスが売れなくなっていき、企業の収益が低下し株価は下落する。

ただし実際の景気の良し悪しが、必ずしも株価と連動するわけではない。景気が悪い状態でも、今後景気が良くなるだろうと投資家が予想すると、資金が株式市場に流れて株価が上昇することがあるためだ。実際に2020年のコロナショックでは、日経平均株価は1万6000円台まで下がったが、その後企業の業績が悪化しているにもかかわらずわずか3カ月弱で2万2000円台まで戻っている。

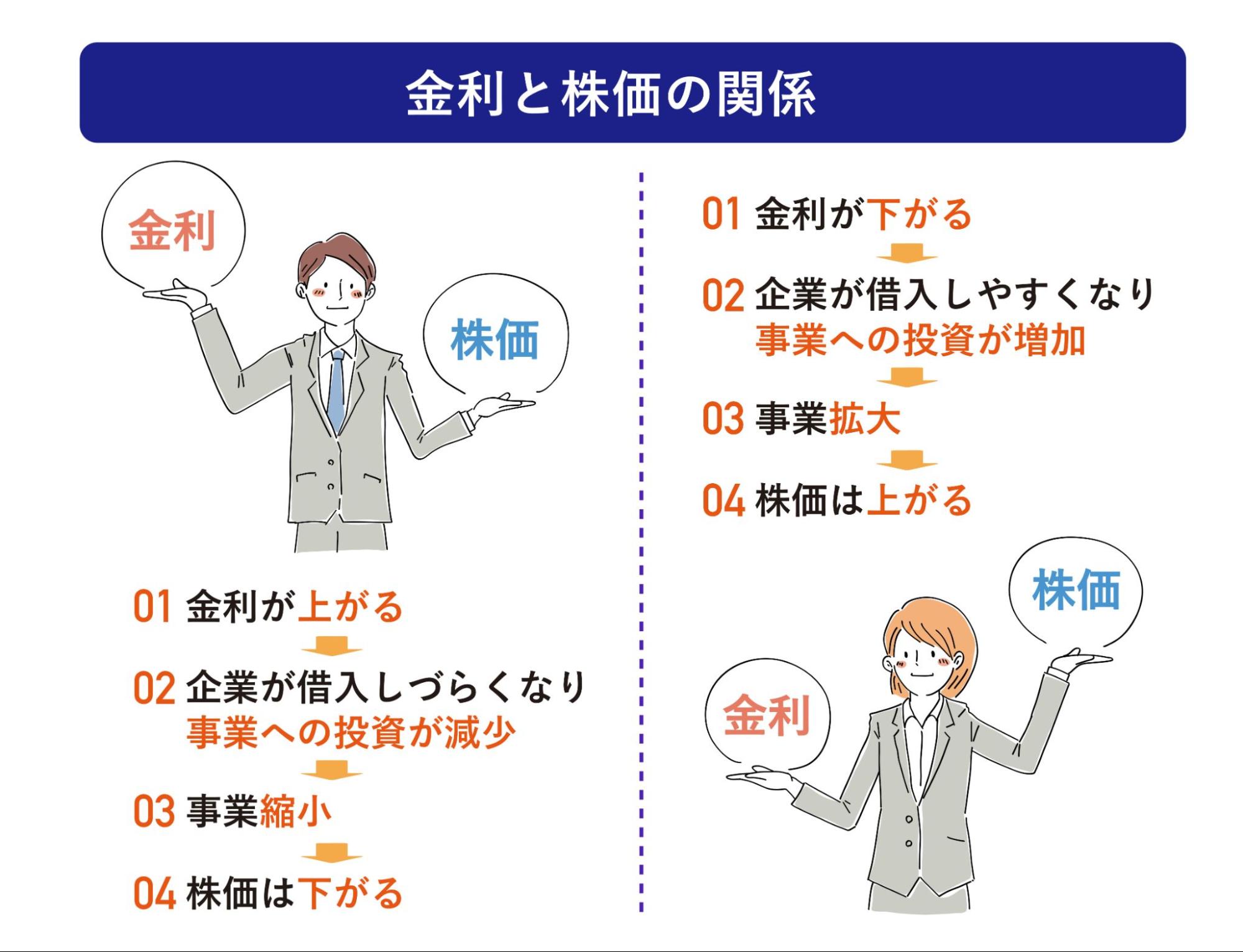

金利

金利とは、預金や借入に対する利息の割合のことだ。金融機関の貸出金利や預金に適用される金利など金融市場で取引される金利の水準は、株価に影響を与える。

たとえば金利が低下した場合、企業が金融機関から資金を調達したときの利息負担が下がる。よって金融機関から資金を調達しやすくなるため、設備投資や商品開発が積極的に行われるようになり、事業の拡大に繋がり株価の上昇が期待できる。また投資家は、銀行にお金を預けたり債券に投資したりするよりも、株式に投資をしたほうが有利であると考えるため、資金が株式市場に流入し株価が上昇する。

一方で市場の金利が上がると、企業は借り入れを利用しなくなり、設備投資や商品開発が鈍化し、事業は縮小していく。投資家は、株式を買うよりも低リスクである預貯金や債券などにシフトしたほうが良いと考えるため、株式市場から資金が流出し株価は下落するだろう。

なお景気の悪化が懸念される場合、日本の中央銀行である「日本銀行」は、金融緩和政策を実施し金利の引き下げを誘導する。金融緩和政策とは、日本銀行が一般の銀行に対する貸付に適用する「政策金利」を引き下げる政策だ。政策金利が低下すると、銀行が個人や企業に対する貸出の金利や、預貯金に適用される金利が下がる。

金融緩和政策によって市場の金利水準が低下すると、企業は銀行からお金を借りて設備投資をしやすくなる。また個人は住宅ローンをはじめとした借り入れをしやすくなり、消費が促される。その結果、経済活動が活発となり景気が上向いて、株価は上昇すると考えられる。

為替

円やドル、ユーロなど、異なる通貨を交換する外国為替も、株価に影響を与える。外貨の価値が下がり、相対的に円の価値が高くなることを「円高」、外貨の価値が上がり円の価値が低くなることを「円安」という。

仮に1ドル100円であった為替相場が、1ドル110円の円安になったとしよう。企業が、商品を1万ドルで輸出している場合、円安により100万円であった売上が110万円へ上昇すると業績が良くなって株価は上がる。一方、企業が商品を100円で輸入していた場合、円高により仕入れ価格が110円へ上昇すると利益が減って業績が悪化し、株価が下がると考えられる。

反対に1ドル100円から1ドル80円の円高となった場合は、商品を輸出する企業の売上が下がるため、業績が悪化し株価は下がるだろう。商品を輸入する企業は、仕入れコストが下がるため、利益が増えて業績は良くなり株価が上昇する。

このように円高になると、輸出企業の株価が上昇する一方で輸入企業の株価は下落する。反対に円安になると輸出会社の株価は下落し、輸入会社の株価は上昇する傾向になる。ただし急激に為替が変動すると、経済の混乱を招くことになるため、一般的に株価は下がる。

海外の株式市場

海外の株式市場が、日本の株式市場に影響を与えることもある。たとえば米国の代表的な株価指数である「ダウ平均株価」が下がると、日本企業の株価も下落することがある。

海外の株式市場で大きな株価変動があった場合は、原因を分析し日本株への影響がないか検証し、必要に応じて対策することが大切だ。

景気や金利、為替などの情報は、主に証券会社のWebサイト上で公開されている、指数・金利・為替情報や経済カレンダー、マーケットレポートなどで収集できる。またニュースサイトや投資情報サイトをチェックするのも有効だ。

外国人投資家・機関投資家の動向

外国人投資家と機関投資家の動向は、株価への影響がとくに大きい傾向にある。

外国人投資家とは海外に住む個人や海外企業などだ。日本の株式市場における取引額は、国内投資家よりも海外投資家の方が多く、取引額の6〜7割を占めるといわれている。 また国内投資家が株式市場へインパクトを与えないように注文するのに対し外国人投資家はインパクトを気にせずに注文する傾向がある。

機関投資家とは、生命保険会社や損害保険会社、銀行、信託銀行など、個人投資家よりも大量の資金を運用する投資家を指す。たとえば機関投資家が保有する株価を大量に売却した場合、株価が下がる理由がなくても他の投資家が追随して売却し、株価が下がることがある。

政治

日本政府が行う政策や財務大臣の発言、国会議員選挙の投票結果などで株価は変動する場合がある。たとえば政府が公共事業関係費を増やす意向である場合、道路や橋などの建設・整備を委託される民間企業は、収益が増加して株価が上昇すると考えられる。

消費税や所得税などの改正も、株価に影響を与えやすい。仮に消費税が増税となった場合、個人にとってはモノやサービスを購入するための負担が増加する。その結果、消費が抑えられて企業の利益は減少し、株価の下落につながると予想される。

自然災害や天候

大地震や台風などの自然災害が発生すると、株価が変動することがある。たとえば大地震の発生により社屋や工場が被害に遭った企業は、生産・営業がストップすることで業績の悪化が懸念されるため、株価が下落しやすくなる。そのため近年は、企業が自然災害や大規模な事故、事件などに巻き込まれたときの対応策である事業継続計画(BCP)に注目して投資先の銘柄を選ぶ投資家は少なくない。

天候も株価を左右する重要な要素だ。仮に猛暑が続いた場合、エアコンや扇風機などの電化製品、冷たい飲料水やアイスクリームなどの食料品を製造するメーカーの株価が上昇する可能性がある。

ニュースや口コミ

ニュースは、株価に影響を与えやすい。たとえばニュースで不祥事が報じられた企業の株価は、下落するだろう。不祥事によって企業の信頼が低下すると、その企業の商品やサービスにお金を払う人が減って、売上が減少するためだ。

インターネット掲示板に書き込まれた口コミ情報も、株価に影響を与えるといわれている。とくに情報が少ない中小企業の株式を取引する場合、掲示板に書き込まれた情報をもとに投資判断をするケースは珍しくない。たとえば掲示板に「〇〇社の株は売りどき」と書き込まれていると、売り注文が増えることがあるのだ。

ただし掲示板に書き込まれている情報は信憑性が乏しいため、事実とは異なる情報をもとに投資家が投資判断をしてしまうこともある。

【関連記事】

株式投資の始め方 初心者向けの基礎知識

【株の選び方1】会社四季報で優良株を探そう

【株の選び方2】決算短信を読んで株を選ぼう

年間120万円の非課税投資ができる「一般NISA」とは